个性化、多样化、区域化、本地化,这是最容易与消费品联系到一起的标签,消费需求的这些特性塑造了现代社会琳琅满目的商业世界。

但奶粉逆势而行:一个单品,卖遍全球。奶粉俨然已经成为母婴行业的“硬通货”。

奶粉的市场格局源于产品本身的内在属性。全球现代婴幼儿配方奶粉的历史已有 100 多年。作为母乳的替代品,奶粉配方的基本出发点是“母乳化”。这决定了所有的现代婴幼儿配方奶粉并无根本上的差异,它具有成为硬通货的潜质。

除了品牌包装外,奶粉厂商实现差异化的途径主要要两条:一是添加独有微量元素,二是开发特殊配方奶粉。但这都难以建立起绝对的差异化。

全球不同国家和地区标准的不同也会带来一定的产品差异性。但深入来看,国标的差异主要在于少数营养成分上的轻微差别。以第一段婴儿奶粉为例,欧版奶粉在蛋白质含量上不符合中国国标,但这并不涉及安全问题。在安全方面,不同地区的标准并无太大的差异。

于是,一罐合格的婴幼儿配方奶粉基本适用于全球市场,它因此成为行业的硬通货。

奶粉产业利益链

食品是一个有着明显“风险厌恶”特征的消费品行业,食品安全是其中最关键的风险维度。随着国人消费水平提高、安全意识觉醒,以及在“一切为了孩子”的思想洗礼下,奶粉的安全性被提到了前所未有的高度。

同时,中国奶粉行业爆出的“大头娃娃”、三聚氰胺、假洋奶粉等一系列安全事件进一步加深了消费者对奶粉安全的警惕。

在这样的背景下,安全取代价格,成为奶粉行业消费者最关注的指标。消费者不但对价格的敏感度大幅降低,同时受“便宜无好货”的思想作祟,反倒很容易将价格作为一个反向指标。

于是,中国的奶粉价格奇高。

但是,奇高的价格并没有让奶粉品牌赚取到丰厚的利润,这与奶粉行业面临的监管政策和产业链的利益分配方式有关。

目前全球都在大力倡导母乳喂养,这是奶粉行业的大背景。母乳替代品的定位虽然成就了现代婴幼儿配方奶粉,但又反过来成为行业发展的桎梏:奶粉的营销活动受到极大的政策限制。

根据我国现行的《母乳代用品销售管理办法》,品牌需在奶粉包装上用醒目的文字说明母乳喂养的优越性。

同时,包装上不得印有婴儿图片,不得使用“母乳化”或类似的名词。禁止厂商进行奶粉促销,禁止医院代售奶粉,禁止发布母乳代用奶粉(一段奶粉)广告。上述要求差不多也是全球奶粉行业的普遍要求。

禁止促销、禁止在母婴集中的场所推销、限制媒体广告,这几项规定堵死了奶粉厂商营销的主要渠道和手段。

于是,经销商和零售终端成为奶粉品牌竞争的主要场所,奶粉产业链上的利润因此向零售端倾斜。

加价率奇高、终端不打折、品牌不赚钱成为我国奶粉行业的一大怪现象。

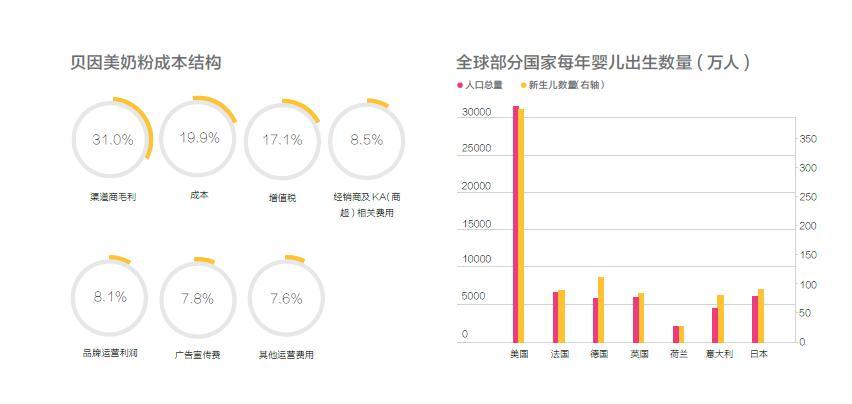

以定位相对大众的国产奶粉品牌贝因美为例,它在终端的零售价格约为 200 元 / 罐。但实际上,贝因美每罐奶粉的生产成本只有不到 40 元,从品牌到终端的加价率高达 4 倍。

在贝因美奶粉的生产成本中,原料成本只占一半左右,其购入的奶粉基粉的价格每千克只有 20 多元。奶粉行业的加价率堪比高档服装。

但渠道商截取了奶粉产业链上最大的一部分利益。每销售一罐贝因美奶粉,经销商和零售商平均可获得 62 元的毛利。

同时,品牌的“经销商及 KA 费用”也变相流向了渠道商,构成渠道商的后台利润,这一费用占终端零售价的 8.5%。因此,每罐贝因美奶粉将为渠道商创造 79 元的利润空间。

于是,一罐终端零售价为 200 元的奶粉在扣除增值税、生产成本和渠道商利润后,留给品牌的利益仅为47元。

分摊下来,贝因美还将为每罐奶粉花费 15.5 元的广告费用和 15.1 元的其他运营费用。品牌最终的运营利润仅 8.1%,约合每罐 16 元。净利润更是低至12.3 元。

奶粉行业的定价看似暴利,但品牌最终获得的利润非常薄,渠道商成了产业链上的最大受益者。

奶粉品牌全球格局

当然,讲到中国的奶粉行业,不可不提的就是国际品牌,这是一个在本土市场占据半壁江山的群体。

国际奶粉品牌进入中国的时间非常早。线下市场占有率最高的奶粉品牌美赞臣早在1993年就已进入中国。

紧随其后,多美滋、惠氏、雅培于1995年一同入华。这些都是目前线下规模排名前十的大品牌。而彼时圣元、贝因美等本土品牌都还没有成立。

国际奶粉都有着非常强大的品牌背书。

美国奶粉品牌大多脱胎于大型制药集团。雅培奶粉背靠雅培制药,后者为全球领先的医疗保健品集团。美赞臣目前虽然独立上市,但它的母公司为制药企业Bristol-Myers Squibb。惠氏奶粉在经过数次易手之后目前隶属于雀巢集团,但它的业务本身成长自惠氏制药。

欧洲的奶粉品牌则大多寄生于快消品集团,并且目前已基本被雀巢和达能两大巨头食品巨头控制。

其中,雀巢旗下的奶粉品牌有雀巢和惠氏,而国内消费者耳熟能详的品牌如诺优能、多美滋、可瑞康、牛栏、爱他美、美乐宝、贝乐蒂等品牌则被达能悉数收入囊中。

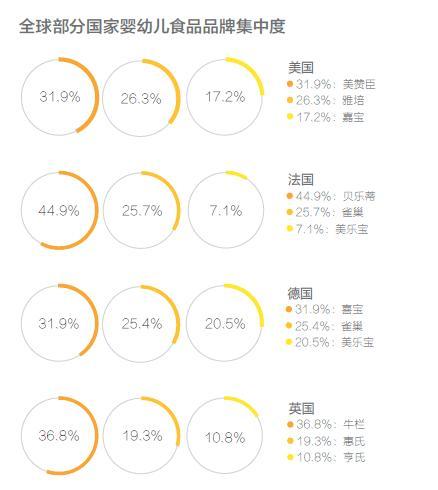

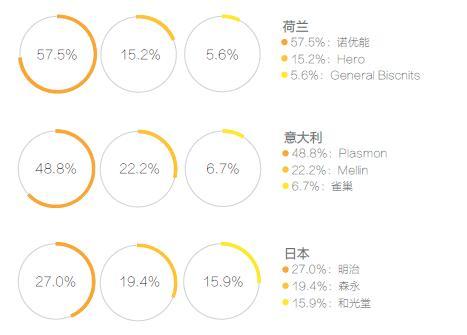

纵观全球奶粉市场,已经基本被雀巢、达能、多美滋、雅培这几大婴幼儿食品集团控制。其中,仅雀巢(含惠氏)一家在全球奶粉市场的占有率就高达28%。

细分到单个市场,国际市场奶粉品牌的集中度更高。像诺优能在荷兰奶粉市场的占有率高达 73.7%,堪称国民级奶粉品牌。

可瑞康在新西兰的市场占有率同样高达 72%。美赞臣在美国的市场占有率也达到 40%。国际品牌强大的信用背书和良好的区域市场口碑都增强了它们对中国消费者的吸引力。而2008 年中国奶粉行业爆发的三聚氰胺事件更是起到了推波助澜的作用。

于是,此前国际品牌与本土品牌平分秋色的局面被打破,大量的本土品牌退守到三、四线市场。在一、二线市场,国际品牌已经占据了市场主导地位。

同时,奶粉价格在国内市场和国外市场倒挂的现象成为推动行业洗牌的另外一股重要力量。奶粉品牌在国外市场的定价非常大众化,主流产品的价格折算成人民币通常不足100 元/ 罐,与国内奇高的奶粉价格形成鲜明对比。

于是,当海淘的链路被打通以后,国际奶粉大量流入中国市场。

本土品牌渠道下沉、国际巨头走进来、国内用户走出去,构成了推动中国奶粉行业变革的三股基本力量。

国际品牌歧视性定价

再也找不到一个行业可以像奶粉这样充分释放中国14 亿人口的巨大威力,因为这个行业的市场容量单纯与人口相关,而其他行业挖掘的通常只是一小部分人的需求。

一个地区对奶粉的需求取决于三个变量:总人口数、婴儿出生率、母乳喂养率。

我国的人口比欧洲和美国的人口总和还多。同时,相对于欧美广泛存在的人口负增长的现象,我国的婴儿出生率也保持着相对健康的水平。

光前面这两个变量就已经决定了中国奶粉市场巨大的想象空间。

目前,我国每年的婴儿出生量保持在1600万左右。对比来看,英国、德国、法国每年的新生婴儿只有 70万左右。而目前奶粉海淘的热门目的国荷兰和新西兰每年的新生婴儿更是分别只有 21万和 6 万。

不难想象我国奶粉海淘走热之后对这些国家本土市场带来的巨大冲击,中国宝宝释放出的极小一部分需求都有可能扰乱这些国家的本土业务。

这也可以解释为什么近年来国外纷纷推出奶粉限购政策。

国际品牌当然不会放弃中国这个全球最大的奶粉市场。从第一批洋品牌入华开始,国际品牌在大陆市场已经耕耘了近 20 年。它们也都取得了不错的成绩,基本都挤进了行业前十。

在定价方面,国际品牌没有照搬它们在国外的定价,而是选择了“入乡随俗”。参考本土品牌的价格区间,国际品牌的价格通常还会更高,但消费者的需求依然旺盛。

于是,中国市场不但为国际品牌贡献了举足轻重的销量,更让它们赚得盆满钵满。以美赞臣为例,它在亚洲地区(以中国市场为主)的 EBIT 比率超过35%,远高于本土市场的21%。

国际品牌在国内的定价既受税收等客观因素的影响,也是主观市场策略的结果。

通过一般贸易方式进口的奶粉需要缴纳增值税和关税。其中增值税统一为 17%,关税因商品形态不同略有差异。包装奶粉的最惠国税率为 15%,散装奶粉则为 10%。

这也就意味着,国际品牌正式进入中国,由于税收的原因,其价格将比国外贵 28.7% 到 34.6%。同时,我国零售行业运营效率低下也会在一定程度上推高终端零售价。

但是,从国际品牌在中国市场的经营结果我们可以得出确切的结论:国际奶粉品牌国内外价差的根本原因还是在于品牌的歧视性定价。

歧视性定价本是品牌的惯用伎俩,其根本目的在于追求利润最大化。

歧视性定价策略在传统贸易时代实施得非常好,但它正在面临越来越多的挑战,其中最根本的一点在于世界正在变得越来越“扁平化”。

互联网首先解决了信息不对称的问题,消费者可以很方便地了解到全球各地的商品信息。海淘则让跨境套利成为可能。奶粉作为一款硬通货,其国内外价格又格外悬殊,无疑成为海淘极好的标的。

于是,“一般贸易进口 + 线下零售”的模式不再是国际商品入华的唯一渠道,随着海淘产业链的完善和运营效率的提升,海淘开始成为越来越多年轻妈妈的选择。奶粉真正开始在全球范围内自由流通。

自此,一个全新的时代正式开启:海淘登堂入室,奶粉消费全球化。

重塑奶粉全球供应链

近两年对奶粉海淘来说是一个多事之秋。

首先是自 2012 年下半年以来全球主要奶粉代购国家和地区祭出了一系列限购政策,其中以香港“限奶令”影响最为严重。

2013年3月起,香港实施限奶令,规定离港人士每天携带的奶粉不得超过 1.8 千克,即两罐常见的900克包装奶粉。这基本堵死了香港代购的渠道。

根据香港食物及卫生局当时向立法会提供的资料,从 2009 年到 2012 年,香港的奶粉进口量出现了井喷式的增长,但香港本地需求和转口贸易都未明显增长,绝大部分的新增进口奶粉被以水货的方式携带出境。

我们根据相关数据估算,每年至少有 2.5 万吨奶粉以该种方式进入内地,这相当于本土市场一个大型品牌一年的销量。

当然,在堵截之余,政府也出台了疏导的政策,其中意义最重大的举措莫过于保税电商的试点,而奶粉被证明是目前最适合保税电商的品类。

下游的需求持续发酵,上游的供应仍旧碎片,国家政策尚未明朗,各种模式层出不穷。这是目前奶粉海淘所面临的基本市场环境。

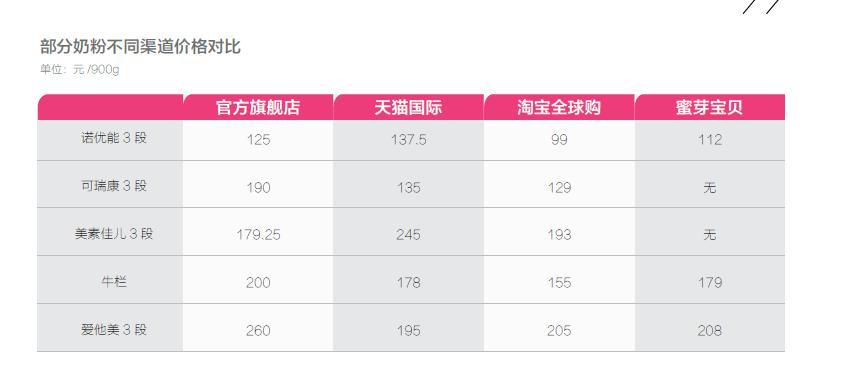

现在,对于一罐国际品牌的奶粉,我们基本可以找到以下几种比较有代表性的渠道报价:天猫官网旗舰店、天猫国际专营店、淘宝全球购代购、外部独立海淘电商网站。

当然,还有该品牌在国内和国际市场线下的零售价格。不同渠道的价格相差很大,也没有一种渠道占据主导地位,让人看得眼花缭乱。

关于海淘,我们有两个基本判断。首先,海淘目前仍然存在较大的政策套利空间,但长期来看,政策套利的空间会逐步缩小。

第二,渠道的核心竞争力在于效率而非模式。目前,不同渠道的价格差异是由模式差异、政策套利、运营效率、让利幅度等多方面因素共同作用而造成的。但随着行业的成熟,供应链效率将成为渠道制胜的决定性因素。

撇开政策和模式不谈,具体到奶粉海淘来说,我们认为其决定性因素还是品牌方。这是一个品牌导向的行业,而产品的标准化让渠道控制成为可能。在商品流动全球化的大趋势下,品牌的全球渠道结构面临着全新的挑战。

对于那些已经正式进入中国市场的国际品牌来说,如何重新梳理自己的全球价格体系是当务之急。

海淘之所以会蔓延到这些品牌,根本原因还是在于品牌方在中国采取的歧视性定价策略。商品全球流动的潮流不可阻挡,传统的歧视性定价策略将很快走到尽头。

另一方面,海淘成了那些尚未进入中国的奶粉品牌的杀手锏,电商向它们提供了一种低成本的入华渠道。

达能将是这一模式的最大受益者。达能旗下有多个地区性的领导品牌,并且大多没有正式登陆中国。这些品牌在中国已有不少粉丝,它们目前每年光在淘宝上的销量就高达数十亿。达能白捡了一个几十亿的消费市场。但这些尚未落地的国际品牌在中国同样面临着品牌定位和渠道建设的问题。

达能在2011年和2013年分别通过电商把可瑞康和诺优能引入中国。但实际上,这两个品牌目前的销量仍然主要来自海外代购,因为品牌的定价策略依旧给海淘留下了巨大的套利空间。

进入海淘时代以后,国际品牌或许首先得接受一个观点,那就是凭借信息不对称和贸易壁垒赚钱的时代正在消亡。

一切壁垒都将烟消云散。